Nessuna preoccupazione sui prestiti garantiti dallo Stato. A rassicurare sul loro andamento è stato il ministro dell’Economia e delle Finanze Giancarlo Giorgetti stamani nel corso del proprio intervento all’assemblea annuale dell’Abi, che si è svolta all’Auditorium della Tecnica di Roma. “L’andamento delle insolvenze sui prestiti bancari garantiti dallo Stato è contenuto e sotto controllo” ha assicurato. L’esposizione dello Stato per le garanzie, secondo i dati ministeriali, ammonta a 300 miliardi, pari al 14,4% del PIL, in calo dal 15,9% del 2022.

“Sul totale, le garanzie collegate alle crisi del Covid ed energetica pesano per la metà, 167 miliardi – ha proseguito – la restante parte dell’esposizione è dovuta a schemi di garanzia ordinari per circa 133 miliardi di euro”. L’Assemblea annuale dell’Abi ha costituito per il ministro un’occasione per fare il punto sullo stato di salute dei conti pubblici e l’economia in generale. “È ragionevole attendersi un trend di escussioni in linea con le aspettative”, ha ancora aggiunto, osservando che dopo la doppia crisi Covid ed energetica bisogna cambiare prospettiva passando “da una fase emergenziale verso un percorso ordinario con logica programmatoria” con un ritorno ad una “compartecipazione” del settore bancario.

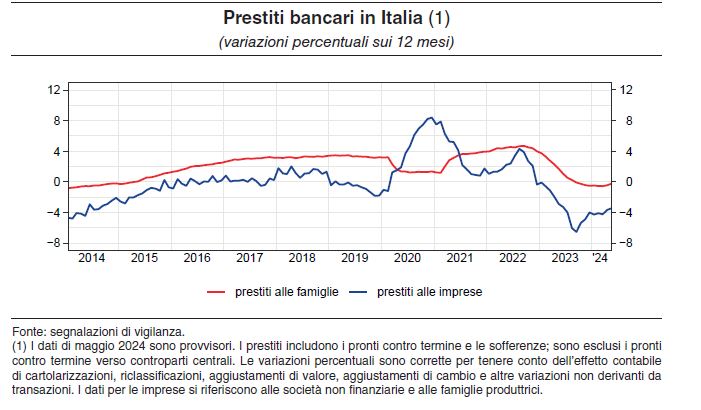

Prestiti a famiglie e imprese in calo

Nel corso del meeting ha preso la parola anche il governatore della Banca d’Italia, Fabio Panetta, esprimendo un cauto ottimismo: “L’irrobustimento delle imprese, la solida posizione finanziaria delle famiglie e la forza delle banche ci consentono di guardare avanti con fiducia, ma non devono indurre a un eccessivo ottimismo. Di riflesso alla restrizione monetaria, tuttavia, in Italia la dinamica del credito si è fortemente indebolita. La consistenza dei prestiti alle imprese ha registrato una decisa contrazione, che solo ora si sta attenuando. I finanziamenti alle famiglie hanno anch’essi rallentato bruscamente, fino a ristagnare nell’ultimo anno. I tassi di interesse sui nuovi prestiti sono considerevolmente aumentati”.

“La decelerazione del credito – ha aggiunto Panetta – è di entità paragonabile a quella che caratterizzò gli episodi di crisi dello scorso quindicennio. Gli effetti sull’economia reale sono stati però assai meno gravi. Ciò si deve a una situazione macroeconomica resa più favorevole dalle eccezionali misure di sostegno adottate dalle autorità in risposta alle crisi sanitaria ed energetica. Ma è anche il risultato delle migliori condizioni di imprese, famiglie e banche, che oltre ad avere beneficiato direttamente o indirettamente di quelle misure mostrano oggi maggiore solidità di fondo. Per le imprese, l’elevata redditività ha evitato che l’aumento degli oneri finanziari minasse la sostenibilità del debito. Le scorte di liquidità accumulate negli anni della pandemia sono state in parte usate per rimborsare, talvolta in anticipo, prestiti divenuti più onerosi. La solida condizione delle famiglie riflette l’alto livello dell’occupazione e il contenuto indebitamento: l’incidenza dei debiti finanziari sul reddito disponibile, già bassa nel confronto internazionale, è ancora diminuita, al 58,6 per cento”.

“Serve selezionare i debitori”

Secondo il governatore “Le restrizioni all’offerta di credito, riflettono la percezione di maggiore rischiosità dei debitori, e non la condizione degli intermediari. Sono rimaste pertanto confinate entro limiti fisiologici, e non hanno costretto le imprese a ridimensionare gli investimenti o le famiglie a comprimere i consumi”. In questo contesto le banche dovranno “contemperare l’esigenza di contenere i rischi con quella di sostenere l’economia reale. Il credito dovrà continuare a fluire ai prenditori capaci di onorare i propri impegni. Ciò richiederà un’attenta selezione dei debitori, un costante vaglio delle loro condizioni reddituali e finanziarie e un’efficace strategia di recupero in caso di insolvenza”. Nonostante tutto “la solidità delle banche rappresenta oggi un elemento di forza del nostro sistema produttivo” ha assicurato.

Infine, anche il presidente dell’Abi Antonio Patuelli, rieletto oggi dopo l’assemblea annuale, nella propria relazione ha fatto riferimento ai crediti deteriorati, parlandone al passato: “Abbiamo alle spalle anni durissimi di crisi economiche, finanziarie, bancarie e anche morali, con sforzi continui per ridurre i crediti deteriorati, anche con ogni legittima moratoria sui debiti verso le banche, con costi bancari non ancora esauriti per i salvataggi di banche concorrenti in crisi, con ristori ai risparmiatori da parte del Fondo Interbarcario e del FIR. Il Fondo Europeo di Risoluzione ha raggiunto l’obiettivo di accantonamenti ed è anch’esso costato molto alle banche, protagoniste nei cambiamenti, con innovazioni e riorganizzazioni per migliorare l’operatività, col costruttivo continuo confronto con le organizzazioni sindacali”.