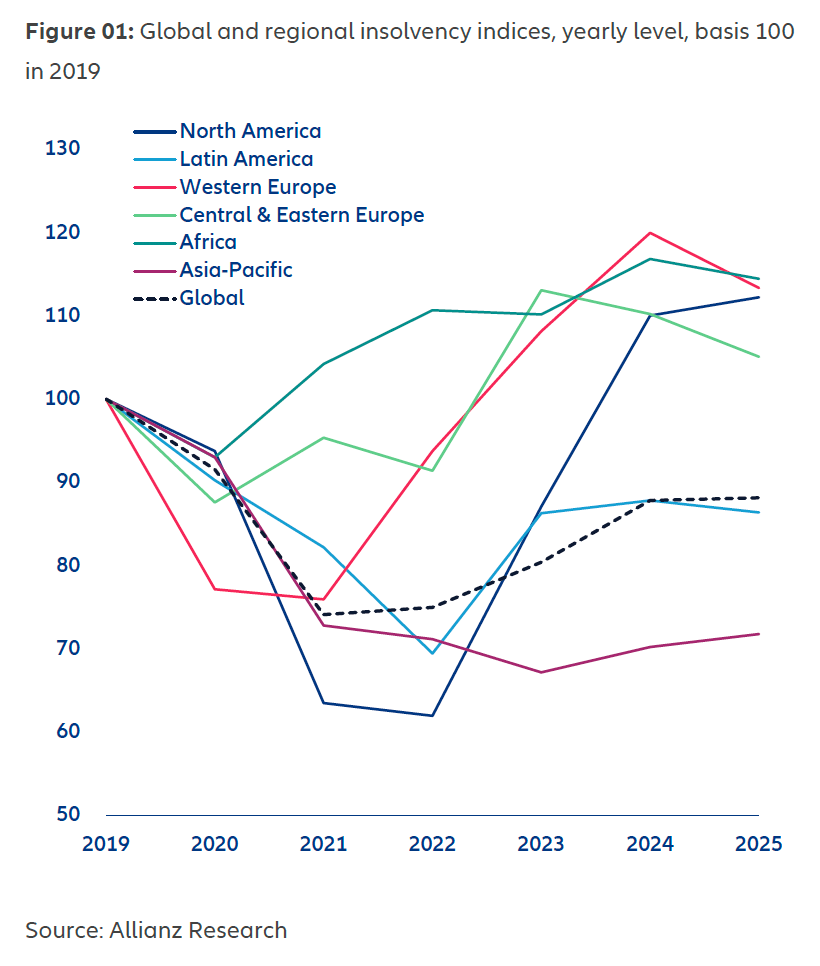

Per il terzo anno consecutivo aumenteranno le insolvenze nel mondo. La stima viene da Allianz Trade, la compagnia di assicurazione del credito del gruppo Allianz, che ha pubblicato l’ultima edizione del suo Global Insolvency Outlook. Secondo il rapporto infatti, dopo due rimbalzi graduali nel 2022 (+1%) e nel 2023 (+7%), le insolvenze sono destinate ad accelerare nuovamente nell’anno in corso (+9%), prima di stabilizzarsi nel 2025 (0%) su livelli elevati. Lo scorso anno il numero di insolvenze aziendali è rimbalzato in tre Paesi su quattro, con un aumento a due cifre nella maggior parte di essi. Forti rialzi sono stati registrati negli Stati Uniti (+40% nel 2023) e nell’Eurozona (+14%), con i Paesi Bassi (+52%), la Francia (+35%) e la Germania (+23%) ai primi posti. Il 2024 è iniziato con livelli superiori al periodo pre-pandemia nella maggior parte delle economie avanzate. Per l’anno in corso gli incrementi maggiori sono previsti negli Stati Uniti (+28%), in Spagna (+28%) e nei Paesi Bassi (+31%).

Italia: in arrivo l’ondata di piena delle insolvenze (+19% a 9190 casi)

Guardando all’Italia, dall’analisi dell’assicuratore crediti commerciali emerge come la prolungata debolezza dell’economia aumenti la pressione sulle imprese fragili che già si trovano ad affrontare costi maggiori, tassi di interesse più elevati e una minore disponibilità di finanziamenti. Le insolvenze dovrebbero quindi continuare a crescere nel 2024 e nel 2025, ma il nuovo processo di risoluzione negoziata, che è un procedimento ‘stragiudiziale’, sta guadagnando slancio e limitando il numero ufficiale di insolvenze. In questo contesto Allianz Trade non si aspetta un ritorno al livello pre-pandemico, nonostante una continua ripresa nel 2024 (+19% a 9.190 casi) e nel 2025 (+4% a 9.550).

I settori e le imprese più esposti ai rischi di una domanda più debole e di un prolungato aumento dei costi di finanziamento sono quelli che si affidano alla spesa discrezionale, come produzione e vendita al dettaglio di beni non essenziali, alberghi, ristoranti, turismo e altre attività del tempo libero e quelli ad alta intensità di lavoro (edilizia, trasporti su strada, alberghi, ristoranti, assistenza sanitaria, servizi specifici alle imprese). L’edilizia e il settore immobiliare faranno crescere il numero di insolvenze a livello nazionale a causa della flessione ciclica e per motivi demografici aziendali.

I cinque test per superare la “prova della realtà”

Prima che nel 2025 le condizioni economiche globali si ristabiliscano con il ritorno ad una fase espansiva, le imprese dovranno essere in grado di “passare la nottata”. Su scala globale Allianz Trade ha identificato 5 test per valutare la resistenza ai fallimenti delle società:

1. Contrazione della redditività. Prima di beneficiare della ripresa globale in vista per il 2025, le aziende dovranno gestire il rallentamento della domanda globale. In molti paesi difficilmente il livello di attività raggiungerà il minimo necessario per stabilizzare almeno il numero delle insolvenze. Secondo Allianz Trade, l’Eurozona e gli Stati Uniti avrebbero bisogno entrambi di +0,7 punti percentuali di crescita aggiuntiva del PIL in media nel 2024-2025 per stabilizzare il numero di insolvenze;

2. Incertezza in aumento, dalla geopolitica al crescente rischio di mancato pagamento. Dopo una serie di shock negli ultimi anni, il fitto calendario elettorale del 2024 aumenterà l’incertezza economica mentre i paesi che rappresentano il 60% del PIL globale si recheranno alle urne. Questo contesto aggiungerà uno strato di complessità e rischio alle operazioni aziendali, rendendo difficile per le aziende fare previsioni e piani aziendali accurati e creando volatilità nei costi di produzione. Inoltre, anche la regolamentazione è in aumento, il che potrebbe costringere le aziende a compiere ulteriori e costosi sforzi per mettersi in regola i. Il nostro punteggio di rischio di mancato pagamento basato sulla nostra esposizione creditizia proprietaria rivela che le aziende sono sempre più preoccupate dal mancato pagamento, con l’indice che è al livello più alto dal 2022;

3. Rigide condizioni di finanziamento e di liquidità. Le imprese continueranno a far fronte a finanziamenti costosi, preoccupate sulla loro capacità di assorbire i costi finanziamenti che eroderà la loro redditività complessiva. Allo stesso tempo, la limitata disponibilità di finanziamenti metterà a rischio i settori e le imprese più esposti. Il numero di imprese fragili rimane notevole nel Regno Unito (15%), Francia (14%), Italia (9%) e Germania (7%);

4. Le nuove imprese alla prova del primo vero test di resilienza. Europa: il periodo pandemico e gli stimoli fiscali accordati dai governi per evitare il lockdown prolungato dell’economia hanno portato con sé la creazione di molte nuove imprese. Queste, mutato lo scenario economico dovranno dimostrare di stare sul mercato. In particolare in Europa la registrazione di nuove imprese è risultata essere superiore del 14% nel periodo 2021-2023, rispetto al 2016-2019. Per queste aziende, il 2024 sarà il primo “vero” test di resilienza, soprattutto nei paesi che hanno sperimentato il maggior numero di nuove imprese, in particolare Francia (+47%), Paesi Bassi (+28%) e Belgio (+14%);

5. Alcuni settori maggiormente esposti alla crisi. I settori e le imprese più esposti ai rischi di una domanda più debole nel lungo periodo e di costi di finanziamento elevati e prolungati sono quelli che fanno affidamento sulla spesa discrezionale (produzione e vendita al dettaglio di beni non essenziali, alberghi, ristoranti, turismo e altre attività ricreative) e ad alta intensità di manodopera (edilizia, trasporti stradali, alberghi, ristoranti, assistenza sanitaria, servizi aziendali specifici). L’edilizia e il settore immobiliare potrebbero sperimentare un aumento considerevole delle insolvenze a causa della recessione ciclica. La prosecuzione del trend più recente comporterebbe il fallimento di oltre 16.000 aziende in Francia, oltre 7.000 nel Regno Unito, quasi 4.000 in Germania e 2.000 in Italia.