Non si placa il dibattito sulla manipolazione da parte di un gruppo di banche del tasso Euribor, una violazione del principio di libera concorrenza che potrebbe dar luogo a richieste in massa di risarcimenti. Se n’è discusso nel corso di un webinar organizzato dallo studio legale milanese Ghidini, Girino & Associati. Hanno contribuito a fare il punto della situazione del cosiddetto Euriborgate vari esperti, oltre all’avvocato Emilio Girino, anche Enrico Astuni, magistrato del Tribunale di Torino e Ivan Fogliata, consulente e analista finanziario, partner di FSA Corporate Finance.

La vicenda

A dar origine al caso è stata una pronuncia recente della Corte di Cassazione: con l’ordinanza n. 34889 del 13/12/2023, la Suprema Corte ha decretato l’illegittimità del tasso Euribor, in quanto oggetto di manipolazione, e di tutte le clausole che pattuivano interessi su mutui, finanziamenti e leasing legati a tale tasso, inserite in contratti firmati tra il 29 settembre 2005 e il 30 maggio 2008. La conseguenza di ciò è la possibilità, per chi ha pagato rate di un mutuo o finanziamento indicizzato all’Euribor di ottenere la restituzione degli interessi indebitamente pagati. Ne discende il rischio di un contenzioso bancario di massa.

In che senso è stato manipolato il parametro Euribor? Alcune tra le maggiori banche internazionali (Royal Bank of Scotland, Deutsche Bank, Citigroup e JP Morgan) hanno dato vita ad un cartello per determinare in modo non corretto il tasso. La manovra è stata accertata nel 2013 dalla Commissione europea che aveva sanzionato l’intesa tra i gruppi bancari.

Per saperne di più: l’avvocato Emilio Girino fa luce sull’intesa tra le principali banche per la manipolazione dell’Euribor: dai partecipanti, al suo contenuto, fino all’ambito di applicazione dei suoi effetti.

A che scopo era stata realizzata la manipolazione? Serviva a realizzare vantaggi illeciti in operazioni di trading sui prodotti derivati o a presentare una condizione delle banche migliore di quella reale, influenzando il costo effettivo del credito a danno dei risparmiatori.

Cosa succede ai rapporti attivi

Cosa accade a questo punto? La giurisprudenza di merito è divisa sul tema che potrebbe dar luogo a conseguenze di vasta portata. Mentre tutti si interrogano su cosa accade ai rapporti “passivi”, Ivan Fogliata ha sollevato il dibattito su cosa invece possa succedere ai rapporti “attivi”, cioè a chi ha avuto una remunerazione indicizzata al tasso Euribor per i propri depositi nello stesso periodo della manipolazione. Dovrà restituire gli interessi attivi e potrà riaverli al tasso legale?

La sofisticazione dell’Euribor

In attesa di una risposta all’interrogativo, Fogliata ha delineato un orizzonte anche per i rapporti ‘passivi’. Molti scenari sono possibili, ponendosi dal punto di vista di un perito a cui il tribunale affidi una CTU, la cosiddetta consulenza tecnica d’ufficio, su come risolvere alcune questioni tecnico-specialistiche legate all’Euribor manipolato. In particolare Fogliata si è posto interrogativi relativi alla nullità delle clausole che pattuivano gli interessi, nullità che potrebbe essere fatta valere in tribunale.

L’ha fatto tramite una simulazione di un caso concreto di mutuo di un milione di euro, con durata ventennale, indicizzato al tasso Euribor + spread dell’1,5%, realizzato il 30 settembre 2005 che dunque ad oggi sarebbe ancora attivo. Annullando quel contratto originario e ricalcolando il mutuo sulla base del tasso legale sarebbero possibili diverse combinazioni, non tutte favorevoli al mutuatario.

Ad esempio cambiando il tasso di indicizzazione nel periodo incriminato (2005-2008) mantenendo però lo spread – che in fondo rappresenta la commissione chiesta dalla banca per il suo servizio – il cliente riceverebbe indietro 27mila euro che diventerebbero 65mila eliminando anche lo spread dal calcolo.

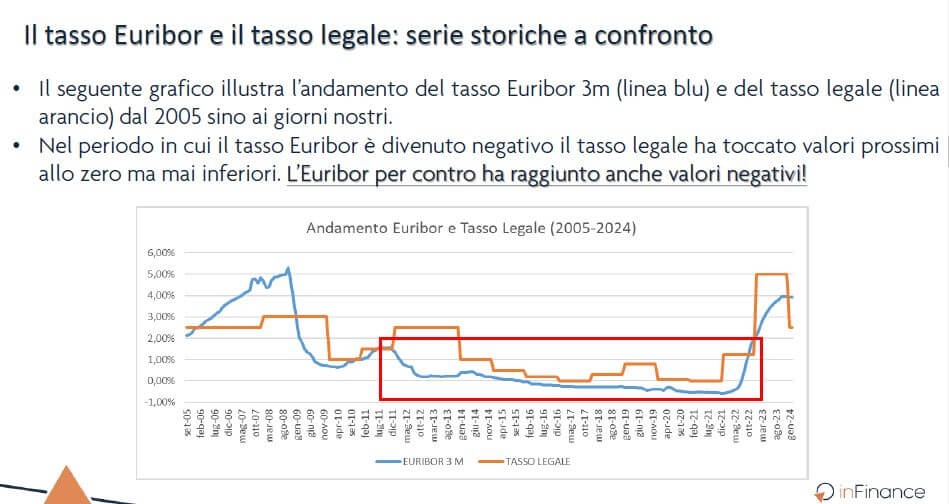

Se la modifica del piano di ammortamento si applicasse all’intera durata del mutuo, e non fosse limitato al periodo 2005-2008, il risarcimento ottenibile sarebbe più consistente, pari a 129 mila euro, ma soltanto se nel calcolo fosse eliminato lo spread. Confermando invece quest’ultima componente il risultato sarebbe paradossale. In quel caso sarebbe il cliente a dover restituire alla banca una cifra non proprio indifferente: 32 mila euro. Il motivo? La sostituzione del tasso di indicizzazione non sarebbe conveniente perché l’Euribor è stato in territorio negativo per lunghi periodi (tra il 2016 ed il 2022) mentre il tasso legale non è mai andato sottozero.

Cosa succede ora? Serve sottoporre di nuovo il caso all’attenzione delle Sezioni Unite della Corte di Cassazione. Leggi qui perché.