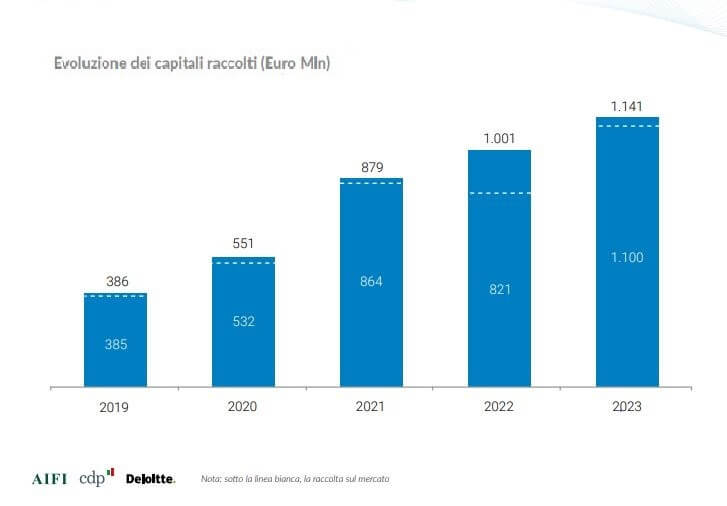

Cresce, raggiungendo picchi finora mai toccati, la raccolta degli operatori di private debt attivi nel mercato italiano. L’Aifi, l’Associazione italiana del Private equity, Venture capital e Private debt, ha appena diffuso i dati di mercato nel 2023, raccolti in collaborazione con Cassa Depositi e Prestiti e Deloitte.

Nel corso dello scorso anno la raccolta, ad opera di 13 operatori, ha raggiunto 1.141 milioni di euro, di cui 1.100 milioni racimolati sul mercato. Rispetto al 2022, quando erano stati raccolti 1.001 milioni, l’Aifi ha rilevato un incremento del 14%. “L’attività di fundraising – fa sapere l’associazione – riguarda gli operatori aventi focus di investimento sul mercato italiano (SGR e investment company)”. La raccolta indipendente è stata realizzata soprattutto in Italia, per il 90%. La prima fonte della raccolta di mercato sono stati il settore pubblico e i fondi di fondi istituzionali (46%), seguiti dalle banche (19%) e dai fondi pensione e casse di previdenza (16%).

Scendono gli investimenti

Vanno a picco invece gli investimenti, che nel corso del 2023 nel mercato italiano del private debt hanno raggiunto quota 2.854 milioni di euro, in calo del 12% rispetto all’anno precedente, quando si era arrivati a ben 3.228 milioni. Cala anche il numero di sottoscrizioni, che si fermano a 164 (nel 2022 erano 262), distribuite su 109 società. Gli operatori che hanno realizzato almeno un investimento sono stati 39, di cui 20 internazionali.

Le società che hanno ricevuto almeno 100 milioni di euro di investimenti ciascuna sono state quattro, per un ammontare complessivo di 1.504 milioni di euro, in calo rispetto alle 8 società dell’anno precedente, che avevano raccolto 1.727 milioni. Le operazioni hanno avuto una durata media di 6 anni e 1 mese. Quasi tutte sono state finalizzate a realizzare programmi di sviluppo delle aziende. A ivello di ammontare il 61% del totale ha riguardato debito a supporto di operazioni di buy out.

Investimenti in Lombardia, Veneto ed Emilia Romagna

Si punta su Lombardia, Veneto ed Emilia Romagna

A livello geografico, la prima Regione resta la Lombardia: qui è localizzato il 33% delle società italiane oggetto di investimento, seguita da Veneto (12%) ed Emilia Romagna (11%). I settori in cui si investe di più, preferendo società con meno di 250 dipendenti, sono beni e servizi industriali, seguito da energia e ambiente.

Nel 2023 le società che hanno effettuato rimborsi sono state 82 (erano 132 nel 2022) per un ammontare di 645 milioni di euro (il doppio rispetto all’anno precedente, quando erano stati 317 milioni). Gli operatori che hanno ricevuto rimborsi anche parziali sono stati 16, rispetto ai 14 del 2022.