È un mercato complesso e in crescita quello del recupero crediti: le imprese di settore nel corso dello scorso anno si sono trovate a gestire la cifra record di 204,3 miliardi di euro, aumentata rispetto al 2022, quando si aggirava sui 201 miliardi. Una tendenza in linea con il tasso di deterioramento dei crediti, che nel 2023 si è attestato ai livelli minimi del decennio. Le principali variazioni sono dovute a grandi movimenti di portafoglio all’interno del mercato. Lo rivela il XIV Rapporto annuale dell’Unirec, l’Unione nazionale imprese a tutela del credito (che ad oggi riunisce quasi 200 imprese del settore, circa l’80% del totale), curato con Nomisma.

Crescono le fusioni tra aziende

Il rapporto evidenzia come 30 aziende del settore, su di un totale di 178 censite, sono andate incontro, nel corso del 2023, ad operazioni straordinarie di fusione, incorporazione o procedura di liquidazione. I ricavi complessivi del settore della tutela del credito si attestano a 2.284 milioni, in linea con il 2022 (2.299 milioni di euro). Il valore aggiunto aggregato del settore (cioè la differenza tra i ricavi complessivi e i costi dei beni e servizi acquistati per realizzarli) è pari al 46,1%. Le imprese associate a Unirec hanno mediamente prodotto 46 euro di ricchezza ogni 100 euro di ricavo complessivo. Il numero dei dipendenti è in crescita, con 15.441 addetti. Il 60% è donna, ma queste rappresentano solo il 28% delle cariche apicali. Il costo del personale ha una incidenza media del 29,1% sui ricavi.

Dal punto di vista della dimensione delle imprese, il settore è disomogeneo: sono tanti i piccoli operatori e poche le grandi aziende: le imprese di maggior dimensione (oltre 20 milioni di fatturato) sono solo l’11% del totale ma rappresentano il 65% del fatturato complessivo. Le imprese di più piccola dimensione (fatturato fino ad 1 milione di euro) sono il 45% del totale e rappresentano il 2% del fatturato complessivo.

“L’attività delle aziende di gestione e tutela del credito – ha sottolineato il presidente di Unirec Marcello Grimaldi – assume sempre più un ruolo sociale. Stiamo attraversando una fase di grande cambiamento determinato dal prossimo recepimento della nuova direttiva europea sul settore che permetterà, di fatto, di creare un mercato unico europeo del credito deteriorato. È probabile che si andrà sempre più nella direzione della specializzazione con una catena del valore e filiera sempre più integrata”.

Le prestazioni del settore

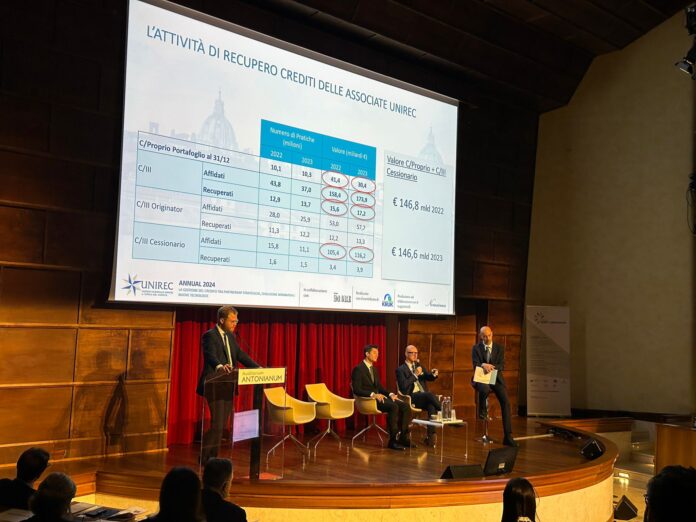

Dal report emerge come gli importi gestiti in conto terzi, cioè in seguito ad un mandato dato da un terzo committente esterno proprietario del credito, sono passati dai quasi 160 miliardi di euro del 2022 a 174 miliardi del 2023, attestandosi al valore massimo dal 2019. Essi costituiscono circa l’88% del totale. Tuttavia l’andamento nel 2023 è stato influenzato da operazioni straordinarie all’interno delle imprese associate Unirec con il passaggio di portafogli rilevanti per quasi 11 miliardi di euro dall’area conto proprio (quando l’attività è finalizzata al recupero del proprio portafoglio) all’area del conto terzi. Gli importi recuperati in conto terzi hanno raggiunto 17 miliardi di euro (+11% rispetto al 2022). A livello di reddittività dei portafogli in gestione è scesa invece la provvigione media che ha segnato un decremento di circa il 15% passando dal 4,8% del 2022 al 4,1% del 2023.

Le modalità di lavorazione

Nel 2023- secondo i dati del report – il ticket medio nei portafogli gestiti in conto terzi ha raggiunto 4.696 euro, segnando il valore massimo del quinquennio (nel 2019 era di 2.680 euro). Guardando le tre diverse forme di gestione, dal report emerge una situazione diversa.

- Gli importi affidati in “conto terzi originator” sono di circa 57,4 miliardi (in crescita rispetto ai 53 miliardi del 2022) e rappresentano solo il 33% del totale. Hanno una performance molto buona (23,13%) con un recupero di quasi un quarto degli importi affidati in linea con il dato 2022. A livello di performance sugli importi è il settore utility/telecomunicazioni che ha ottenuto il miglior risultato.

- Per quanto riguarda invece il conto terzi cessionario l’importo complessivo affidato è pari a circa 116,6 miliardi di euro (in crescita rispetto ai 106 miliardi del 2022). La maggior parte degli importi riguarda pratiche del settore bancario, segue il settore finanziario. Le imprese che operano in conto terzi essionario possono assumere il ruolo di servicer (mandato diretto) o sub servicer (mandato indiretto) o anche di master servicer (quando la gestione riguarda anche la parte amministrativa e gestione complessiva). La lavorazione come servicer è predominante e rappresenta circa il 56% del numero di pratiche affidate e l’82% degli importi.

- I portafogli in conto proprio, dove l’impresa stessa che gestisce il credito ne è anche proprietaria. Cresce nel 2023 il numero di imprese attive in questo campo, sono in totale 29 tra le associate Unirec ad avere fornito i dati (6 in più rispetto al 2022). Lo stock in lavorazione è pari a circa 30,4 miliardi in calo rispetto ai 41,5 miliardi di euro del 2022, dato influenzato da operazioni straordinarie a beneficio del conto terzi cessionario.

A livello territoriale, prendendo in considerazione la gestione in conto terzi e in conto proprio, la maggior parte dei crediti affidati si concentra in quattro regioni: Lombardia, Lazio, Sicilia e Campania ed Emilia-Romagna. Il 2023 conferma la tendenza alla crescita, nel triennio, degli importi affidati in queste regioni.