doValue, il maggiore gruppo europeo nei servizi di gestione dei crediti deteriorati, dopo due mesi di trattative ha raggiunto un accordo con Tiber Investments (gruppo Elliott) rilevando per 230 milioni Gardant, importante player nel settore NPL, nato nel 2021 a seguito della riorganizzazione di Credito Fondiario. Al corrispettivo cash si aggiungerò l’emissione di nuove azioni, corrispondenti ad una partecipazione del 20% in doValue agli azionisti di Gardant. Tra questi spicca lo stesso gruppo Elliott al quale fa capo attualmente l’89% della società (vedi scheda). L’acquisizione “svolgerà un ruolo chiave nel sostenere la crescita di doValue in Italia – fa sapere la società – rafforzando le partnership con banche e investitori e diversificando l’offerta di prodotti attraverso contratti e capacità UTP di rilievo”. L’obiettivo è dunque creare un grosso polo in Europa nel settore del credit management.

L’acquisizione è prevista durante il 4° trimestre del 2024 e si realizzerà se sussisteranno serie di pre-requisiti, tra cui, per citarne alcuni: l’approvazione da parte dell’assemblea degli azionisti di doValue, l’aumento dei membri dell’attuale Consiglio di amministrazione di doValue mediante la nomina di due rappresentanti di Elliott, e la concessione del placet di Banca d’Italia.

L’accordo

L’operazione, in aggiunta alla componente equity, verrà realizzata a debito attraverso un pacchetto di finanziamenti bancari di 500 milioni che servirà a rifornire du Value della liquidità necessaria per la acquisizione (230 milioni) e, in parte, per rifinanziare integralmente obbligazioni senior secured (SSN) dello stesso gruppo in scadenza al 2025 e fornire di liquidità aggiuntiva per sostenere il rimborso dei SSN 2026 a tempo debito. Il complesso di questi impegni ammonta a 650 milioni.

La parte eccedente i finanziamenti bancari, per 150 milioni, proverrà da un aumento di capitale riservato con diritti d’opzione per nuovi ed attuali azionisti che includerà un impegno di sottoscrizione pro-quota da parte di veicoli gestiti da Fortress Investment Group LLC, Elliott, veicoli gestiti da Bain Capital Credit, LP o da sue affiliate, nonché alcuni azionisti di minoranza di Gardant, per 82,5 milioni. Al completamento dell’operazione, il capitale azionario dell’unità combinata doValue- Gardant vedrà Fortress (c.23%), Elliott (c.18%) e Bain Capital (c.11%) come partner pienamente impegnati e a lungo termine. In sostanza i gruppi di Private equity controlleranno il nuovo gruppo combinato.

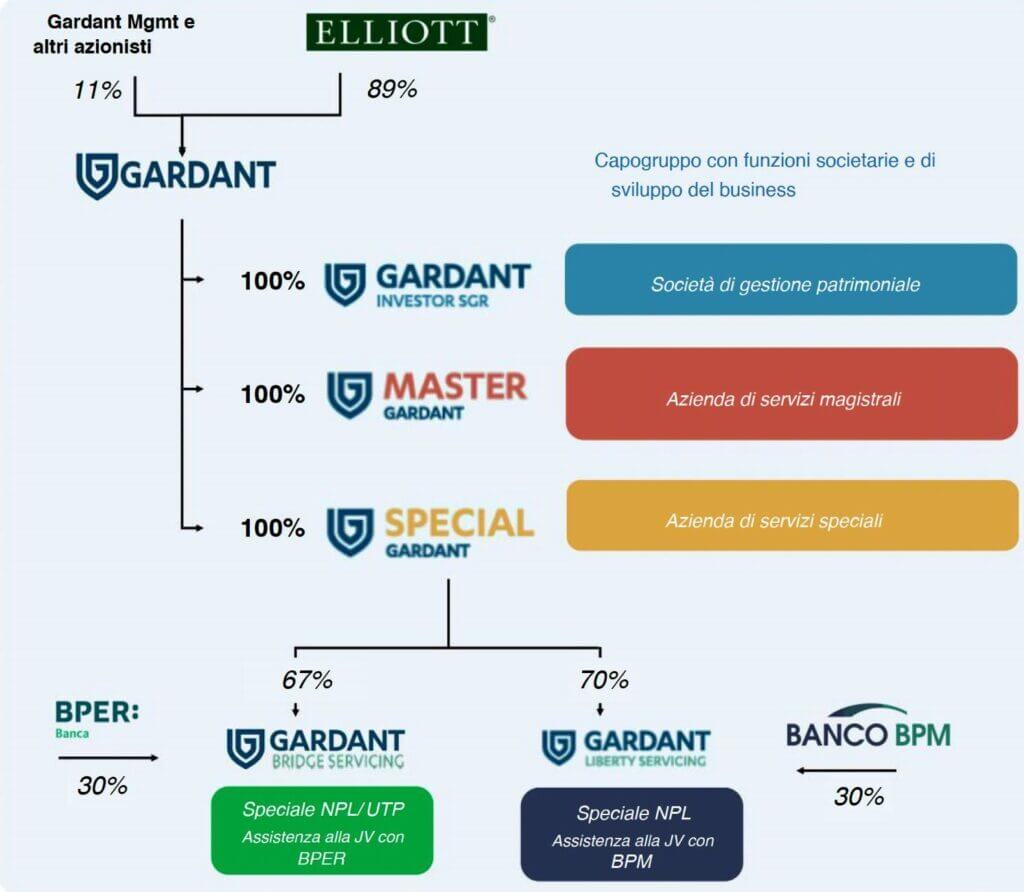

Nelle immagini l’attuale quadro di azionisti di doValue e quello del nuovo polo

Nasce un polo europeo del credit management

L’intesa punta a creare il principale servicer e asset manager asset-light in Europa, con una posizione di forza in Italia, Grecia e Cipro e in Spagna. Il nuovo gruppo è ora la principale società di gestione del credito in Italia oltre che tra i principali servicer in Italia per GBV, ricavi e numero di clienti, tra i principali servicer indipendenti nel Sud Europa per GBV e tra le principali piattaforme di alternative asset management focalizzate sul credito.

doValue si dice ora pronta ad accelerare l’esecuzione del suo nuovo Piano Industriale 2024-2026. Il nuovo gruppo combinato potrà contare su Gardant Investor SGR, società di gestione del risparmio focalizzata sul credito con una raccolta di 715 milioni in diversi fondi alternativi. doValue e Gardant uniranno le loro attività di servicing e master servicing, consentendo di creare una piattaforma innovativa per la gestione di NPE ma anche di performing e sub-performing assets. Gardant entrerà nel programma doTransformation di doValue, consentendo al gruppo di sostenere gli investimenti necessari per l’IA su una scala più ampia.

La struttura di governance

Confermata all’insegna della continuità – srive Il Sole 24 Ore – la struttura di governance: Manuela Franchi e Alessandro Rivera, attualmente ai vertici di doValue, manterranno rispettivamente le cariche di ceo e presidente del nuovo gruppo; Mirko Briozzo, fino ad oggi numero uno di Gardant, proseguirà nel solco attuale rivestendo la carica di country manager per l’Italia.

“Questa acquisizione – spiega Manuela Franchi, ceo di doValue – segna una pietra miliare per noi, consolidando la nostra posizione di operatore all’avanguardia nel settore della gestione del credito. Diamo il benvenuto al team di Gardant nel gruppo combinato. In un panorama in cui numerosi operatori, sono oggetto di integrazione o passano dall’acquisto del debito a modelli più sostenibili e leggeri, doValue si sta espandendo strategicamente. Attraverso l’acquisizione di Gardant stiamo creando un’organizzazione più forte, destinata a ridefinire gli standard del settore e a posizionarci come leader nel mercato italiano”.