Le imprese italiane, soprattutto le più piccole, non si assicurano rispetto agli imprevisti come avviene all’estero. Ma quelle che lo fanno non vengono premiate dalle banche con un migliore merito di credito. Sono le evidenze contenute nella Relazione annuale della Banca d’Italia relativa al 2023, appena presentata. Secondo i dati OCSE, i premi delle assicurazioni contro i danni raccolti dalle compagnie italiane nel 2022 erano pari all’1,9 per cento del PIL, contro il 4,6 della Francia, il 3,8 della Germania e il 5,1 nella media dei paesi OCSE. Una recente indagine tra le imprese italiane indica che le aziende del nostro Paese non si assicurano almeno per due motivi: le polizze costano troppo rispetto al danno atteso e sono sprovviste di informazioni adeguate sui prodotti assicurativi.

L’obbligo di polizza contro i rischi climatici

La presenza di assicurazioni stipulate dalle aziende a copertura di rischi operativi – spiega Bankitalia – può contribuire a ridurre la rischiosità dei prestiti. Tra i rischi operativi sono compresi quelli più tradizionali, come l’insolvenza di un debitore commerciale, furto e incendio, ma anche quelli considerati emergenti, come i rischi climatici e cibernetici. Proprio per i rischi climatici, la legge di bilancio per il 2024 (L. 213/2023) ha introdotto l’obbligo per tutte le aziende con sede legale o con una stabile organizzazione in Italia di stipulare, entro il 31 dicembre 2024, contratti assicurativi a copertura dei danni alle immobilizzazioni materiali direttamente cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale.

Assicurazioni e prestiti

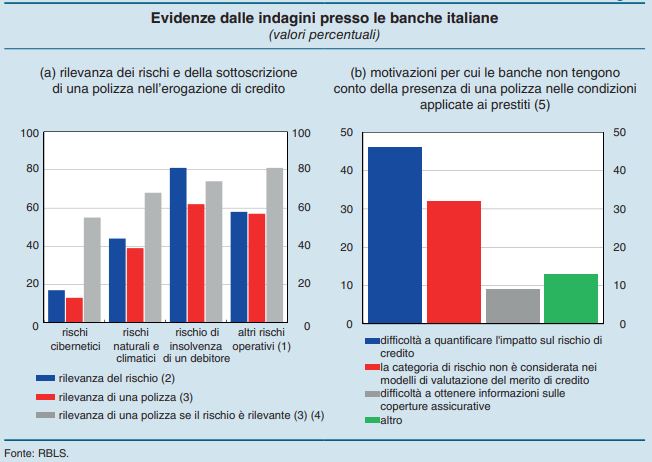

Diversi studi condotti tra gli intermediari, tuttavia, rivelano che la sottoscrizione di una polizza assicurativa non influenza granché l’erogazione del credito per la maggior parte delle banche. A dirlo ad esempio sono i risultati delle due più recenti indagini regionali sul credito bancario (Regional Bank Lending Survey, RBLS) relative al biennio 2022-23 indicano che la presenza di una copertura assicurativa sui rischi operativi è tenuta solo in parte in considerazione nelle decisioni riguardanti l’erogazione dei prestiti e le relative condizioni.

Per concedere il credito, le banche ritengono più rilevanti i rischi tradizionali (quello di insolvenza di un debitore commerciale e altre tipologie di rischio operativo) rispetto a quelli climatici e cibernetici. Una buona percentuale di intermediari non tiene conto della polizza nella concessione del finanziamento, pur considerando significativi i relativi rischi, in particolare quelli climatici (circa un terzo) e quelli cibernetici (poco meno della metà).

Serve collaborazione tra banche e assicurazioni

Il 54% delle banche ha inoltre dichiarato di non considerare una o più categorie di polizza nella definizione delle condizioni da applicare ai prestiti e circa la metà ha segnalato difficoltà nel quantificare l’impatto della polizza sul rischio di credito e oppure che la tipologia di rischio a cui è riferito il contratto assicurativo non è inclusa nei propri modelli di valutazione. Il 30% degli intermediari che non tengono conto delle polizze dichiara comunque di aver avviato o pianificato per il prossimo triennio progetti per integrare le informazioni sulle coperture assicurative nei modelli di valutazione del rischio. Questi ostacoli potrebbero essere superati – conclude Bankitalia – se banche e assicurazioni collaborassero per sviluppare prodotti assicurativi idonei ad attenuare il rischio di credito e caratterizzati da una maggiore standardizzazione delle informazioni contenute nelle polizze.