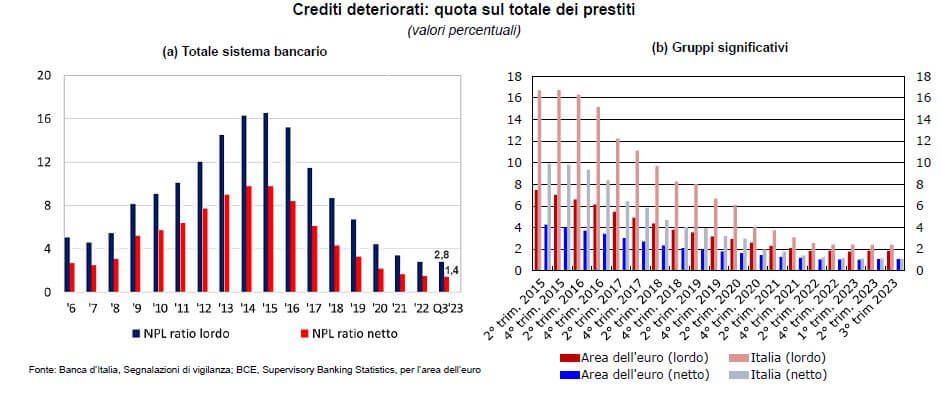

“Stiamo vivendo un momento positivo. La redditività delle banche è sostenuta, i coefficienti patrimoniali sono in linea con i più grandi istituti di credito europei, gli NPL sono bassi nella consistenza e nei flussi” ha sottolineato Fabio Panetta nel corso del Comitato esecutivo Abi, a cui ha preso parte. “Tuttavia bisogna stare attenti perché in questa fase potrebbero sorgere alcuni rischi” ha messo in guardia il governatore della Banca d’Italia. “Si vedono già i primi piccoli segnali di anticipo delle tensioni delle imprese e delle famiglie, di carattere prima finanziario e poi più ampie, che potrebbero sorgere e tradursi in difficoltà a rimborsare”.

L’economia non cresce. Fermo anche il mercato secondario degli NPL

“L’economia – ha proseguito – sta rallentando. Preoccupa, in un’ottica di aumento delle insolvenze, la persistenza di un’economia che non cresce. Il mercato secondario degli NPL non è progredito così tanto da quanto non è stato più un problema di importanza fondamentale per garantire la sopravvivenza di alcune banche ed evitare tensioni profonde.

Mi aspettavo che quell’innovazione, aver avviato – anche con interventi pubblici – un mercato secondario dei crediti deteriorati fosse ormai una realtà acquisita. Quando cominciammo a lavorare sulla cessione di sofferenze, la redditività delle società che si occupavano della loro gestione era enorme, poi a mano a mano si ridusse. Mi aspettavo di trovare un mercato maturo – ha concluso il governatore – ma non è così. Forse è inevitabile che sia soggetto a variazioni cicliche, ma è un aspetto su cui lavorare”.

I flussi modesti di nuovi NPE

I dati snocciolati da Panetta nel corso dell’incontro delineano, nel complesso, un quadro tutto sommato rassicurante. Nei primi nove mesi del 2023 – fa sapere la Banca d’Italia – la redditività del sistema bancario è assai migliorata rispetto allo stesso periodo dello scorso anno. Il rendimento annualizzato del capitale e delle riserve (RoE) , al netto delle componenti straordinarie, è cresciuto dall’8,7 al 12,9 per cento.

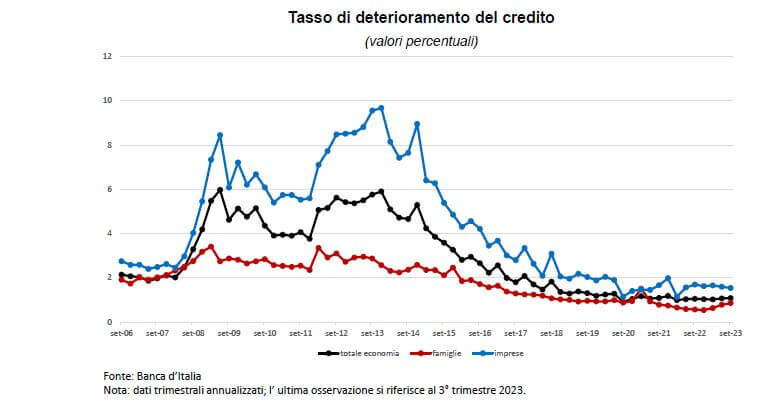

Il flusso di nuovi prestiti deteriorati in rapporto a quelli in bonis è rimasto nel complesso stabile all’1,1 per cento in base ai dati (trimestrali annualizzati, osservati a fine 2023) riportati dal governatore nel corso dell’incontro.