È stato un anno d’oro, tra i più positivi di sempre, il 2023 per le cinque maggiori banche italiane quotate. Gli utili di UniCredit, Intesa Sanpaolo, Banco BPM, MPS e BPER sono schizzati alle stelle e gli NPL sono rimasti agli stessi livelli del 2022. Ad analizzare i risultati economico – patrimoniali delle big five è il 49esimo ‘Report banche’ appena diffuso da Value Partners, multinazionale della consulenza strategica, con i commenti di Marco De Bellis e Ahmad Sheaib.

Le cinque banche nel corso del 2023 hanno raggiunto un utile aggregato di 21,2 miliardi di euro. Rispetto all’anno finanziario del 2022 c’è stato un grosso balzo in avanti (del +77,4%) e sono stati superati in molti casi in anticipo gli obiettivi di Piano. A determinare l’andamento così positivo della redditività – in base all’analisi – è stata la spinta dei tassi BCE che ha fatto da propellente al margine di interesse, compensando il leggero calo delle commissioni.

Nel complesso è stato mantenuto un ottimo livello di solidità (con un CET1 fully loaded del 14,9%), in crescita rispetto al dato relativo all’esercizio 2022 e molto al di sopra dei requisiti patrimoniali. Restano stabili, si legge nel report, i costi operativi. Solo i costi del personale (+1,9% su base annua) e gli altri costi amministrativi (+1,3%) hanno subito un lieve aumento dovuto all’impatto dell’inflazione.

Tuttavia l’incremento non è bastato a fermare il calo del cost/ income in un anno, sceso dal 56,2% del 2022 al 44,5% dell’esercizio 2023. I più bassi rapporti cost/ income sono quelli di Unicredit (40%) e Intesa Sanpaolo (45%).

Fermo il livello dei crediti deteriorati rispetto al 2022

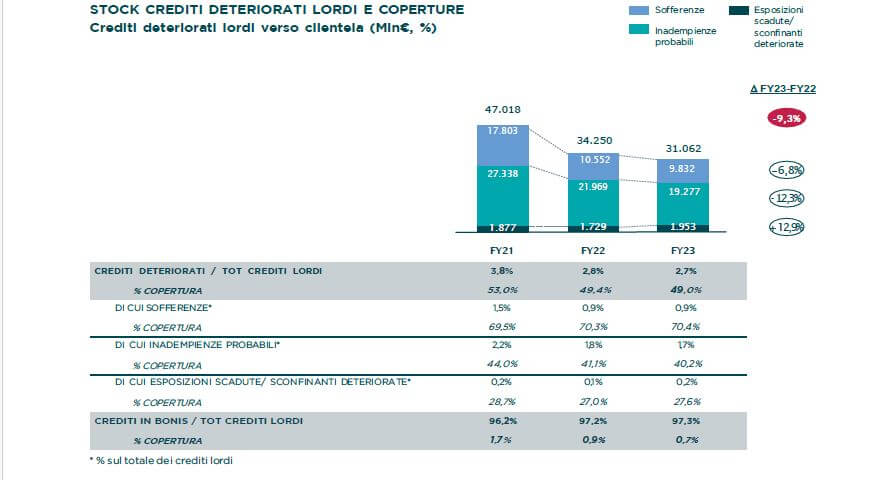

Per le cinque banche è rimasta inalterata l’incidenza dei crediti deteriorati rispetto alla fine del 2022, con un NPL ratio lordo (ovvero il rapporto tra NPL e crediti totali) del 2,7%. Nel 2022 invece si attestava a quota 2,8% e nel 2021 al 3,8%.

In particolare, l’analisi rivela che sono diminuite le sofferenze lorde (-6,8%) e le inadempienze probabili (-12,3%). Sono invece cresciute, come si vede nella tabella, le esposizioni scadute e sconfinanti (+12,9%).

“L’impatto dei tassi elevati su famiglie e imprese suggeriscono di mantenere alta l’attenzione sul possibile incremento di questa componente” mettono in guardia gli esperti di Value Partners.