Nel 2023 i private markets sono entrati in un’era più lenta, con ostacoli macroeconomici, costi di finanziamento in aumento e prospettive di crescita incerte che pesano sulla raccolta di fondi, sull’attività di negoziazione e sulla performance. Lo rivela l’edizione 2024 del “McKinsey Global Private Markets“, ricerca sulle tendenze del settore.

I fattori sfavorevoli, dal punto di vista macroeconomico, iniziati nella seconda metà del 2022, sono proseguiti durante tutto l’anno 2023, con l’aumento dei costi di finanziamento e le prospettive di crescita incerte che hanno avuto ripercussioni sui private markets. La raccolta fondi ha continuato a diminuire rispetto al picco elevato del 2021. I gestori hanno in gran parte mantenuto le attività per evitare di vendere. La performance della maggior parte delle asset class private è rimasta al di sotto delle medie storiche per il secondo anno consecutivo. I venti favorevoli decennali derivanti dai tassi di interesse bassi sono ormai un ricordo.

In calo la raccolta fondi

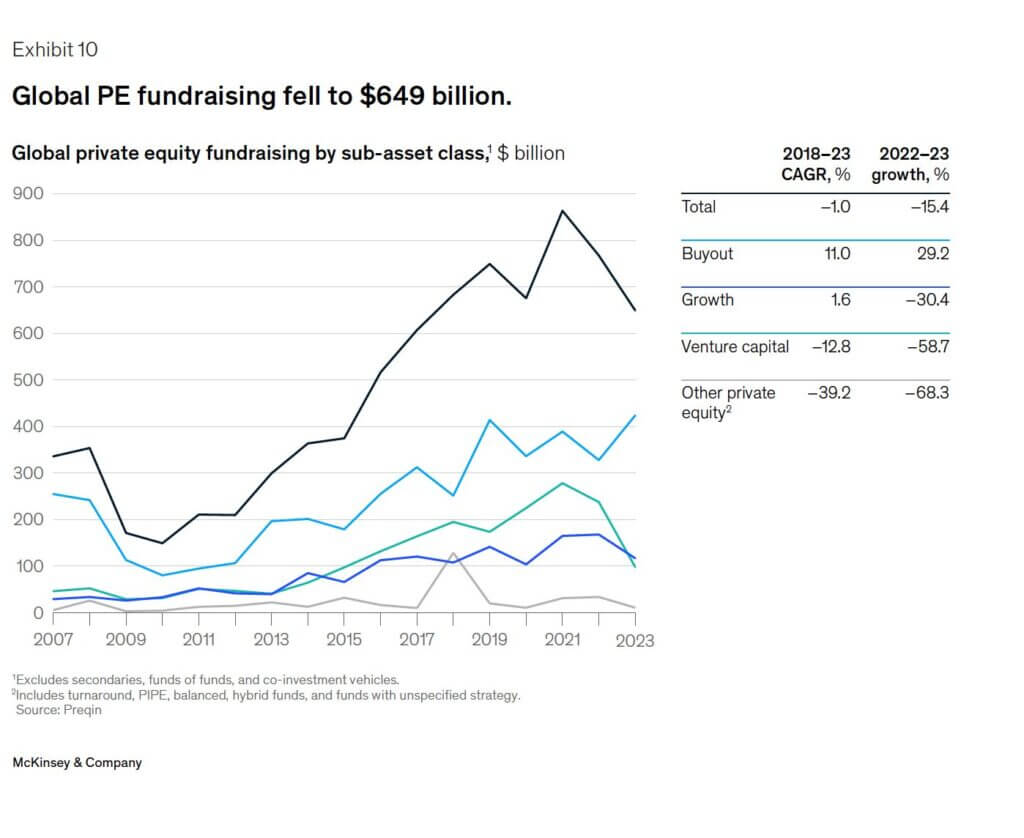

Mentre i gestori del private markets cercano di incrementare la performance – secondo gli esperti di McKinsey – ora più che mai serve maggiore attenzione alla crescita dei ricavi e all’espansione dei margini. A fine anno, la raccolta fondi nel mercato privato globale è scesa del 22% rispetto all’anno precedente, raggiungendo poco più di 1.000 miliardi di dollari, il totale più basso dal 2017. In Nord America, la raccolta fondi è diminuita in linea con i totali globali, mentre in Europa è stata più resiliente, registrando una diminuzione del 3%. Al contrario, in Asia la raccolta fondi è crollata del 72% rispetto al picco del 2018. Non tutti i segmenti dei private markets sono stati colpiti allo stesso modo. Ad esempio le operazioni di buyout, cioè di acquisto dell’impresa finalizzato ad un cambio di controllo, hanno registrato il miglior anno di raccolta fondi di sempre. Anche i gestori e i veicoli più grandi hanno ottenuto buoni risultati, confermando la tendenza verso una maggiore concentrazione della raccolta fondi rispetto all’anno precedente.

Investitori in fuga

La raccolta fondi nel corso del 2023 ha mostrato una concentrazione verso i maggiori gestori, con le prime 25 raccolte fondi che hanno attratto il 41% degli impegni totali. I fondi più grandi hanno continuato a crescere, mentre quelli più piccoli hanno faticato, con il numero di nuovi gestori al minimo dal 2012. Ciò potrebbe segnalare un inizio di consolidamento nel settore, anche se è incerto se seguirà modelli simili alle crisi precedenti. Resta da vedere se questa tendenza porterà a un cambiamento strutturale.

Buyout e venture capital – sempre secondo il report – hanno avuto andamenti molto diversi negli ultimi 18 mesi. Il buyout ha registrato il suo anno di raccolta fondi più alto di sempre nel 2023, la sua performance è migliorata. Sebbene i volumi delle operazioni di buyout siano diminuiti del 19%, il 2023 è stato ancora il terzo anno anno più attivo mai registrato. Al contrario la raccolta fondi di venture capital, quelli finalizzati all’investimento in nuove società tecnologiche ad alto rischio, è diminuita di quasi il 60%, eguagliando il totale più basso dal 2015, e il volume delle operazioni è sceso del 36% al minimo dal 2019. I fondi VC hanno reso il -3% a settembre, registrando rendimenti negativi per sette trimestri consecutivi. Il venture capital ha registrato grandi performance dal 2010 al 2022, ma gli investitori sembrano ora rivalutare il loro approccio. Anche i fondi growth (acquisizione di partecipazioni di minoranza in aziende finalizzato alla loro crescita) hanno avuto un andamento deludente con una marcata diminuzione della raccolta (-30,4%).

Giù gli acquisti di immobili

L’aumento dei tassi di interesse ha ridotto il volume delle transazioni nel settore immobiliare. L’incertezza della domanda, il rallentamento della crescita degli affitti e i costi elevati dei finanziamenti hanno contribuito all’aumento dei tassi massimi e reso difficile la determinazione dei prezzi nel settore immobiliare. Questi fattori hanno influenzato negativamente il volume delle transazioni, la raccolta fondi e le performance degli investimenti. La raccolta fondi globale chiusa è diminuita del 34% su base annua, mentre i fondi hanno registrato un rendimento negativo del -4% nei primi nove mesi dell’anno, perdendo denaro per la prima volta dalla crisi finanziaria globale del 2007-2008.

Resiste il Private debt

Il Private debt resta resiliente in un mercato turbolento. La raccolta fondi è diminuita solo del 13%. Il settore ha inoltre registrato i rendimenti più elevati tra tutte le classi di attività Private fino al 30 settembre. Molti titoli di Private debt sono legati a tassi variabili, che migliorano i rendimenti in un contesto di tassi in aumento. Finora, i gestori sembrano aver affrontato con successo la crescente incidenza di default e difficoltà manifestatasi nel più ampio mercato dei prestiti a leva. Sebbene il volume delle operazioni di prestito diretto sia diminuito rispetto al 2022, lo scorso anno gli istituti di credito privati hanno finanziato il 59% delle transazioni di acquisizione con leva finanziaria, il massimo storico, e ora si stanno espandendo in ulteriori strategie per guidare la prossima era di crescita.