La situazione patrimoniale delle banche europee, almeno delle 107 vigilate dalla Bce, è solida con una redditività elevata ma in lieve calo. Il rapporto degli NPL è rimasto stabile, attestandosi al 2,30%, con un rialzo lievissimo. I dati si riferiscono all’ultimo trimestre 2023 e sono forniti dalla Vigilanza Bce, nelle proprie statistiche sulla supervisione bancaria. Dal report emerge che la posizione delle banche europee è salda sotto il profilo patrimoniale prudenziale, ma non devono abbassare la guardia sui rischi di credito di controparte.

Stock di NPL a 347 miliardi di euro

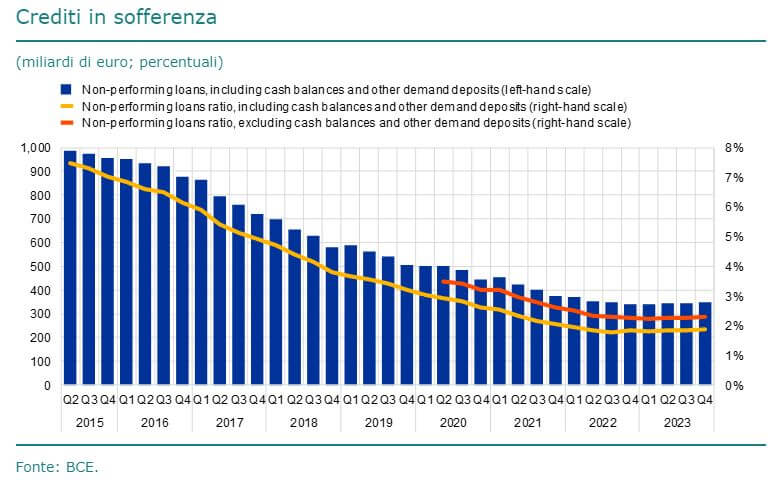

I crediti deteriorati restano molto bassi in percentuale rispetto agli attivi totali. Guardando alle statistiche, emerge come il rapporto dei crediti deteriorati (NPL), esclusi i saldi di cassa delle banche centrali e altri depositi a vista, è rimasto stabile, attestandosi al 2,30% nel quarto trimestre del 2023, in leggero rialzo rispetto al 2,27% del trimestre precedente. Potrebbe trattarsi secondo gli esperti di un segnale che il livello minimo sia stato raggiunto e d’ora in poi ci sia da aspettarsi una risalita a causa dell’indebolimento dell’economia europea. Le banche italiane sono risultate lievemente sopra la media europea (al 2,7%), che resta un livello molto modesto. Le banche greche hanno segnato il valore più alto, al 4,04%.

Lo stock di NPL (numeratore) invece, è rimasto invariato a 347 miliardi di euro, mentre il totale dei prestiti e anticipazioni esclusi i saldi di cassa (denominatore) è sceso a 15.072 miliardi di euro (rispetto a 15.183 miliardi di euro nel terzo trimestre del 2023).

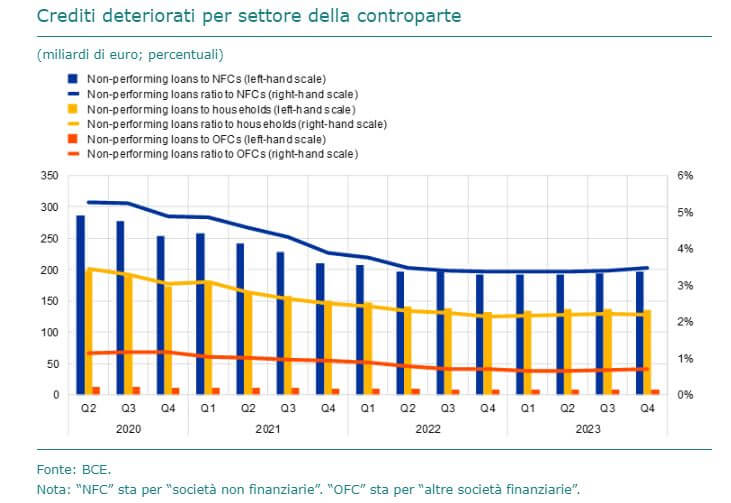

La Bce fa sapere che le statistiche bancarie di vigilanza includeranno d’ora in poi una scomposizione dei rapporti NPL per settore della controparte. Nel quarto trimestre del 2023, in ogni caso, la quota dei crediti deteriorati sul totale dei prestiti ha mostrato dinamiche eterogenee a livello settoriale, variando dal 3,48% per i prestiti alle società non finanziarie (SNF) allo 0,70% per i prestiti alle altre società finanziarie (OFC), mentre il rapporto si è attestato al 2,19% per i prestiti alle famiglie.

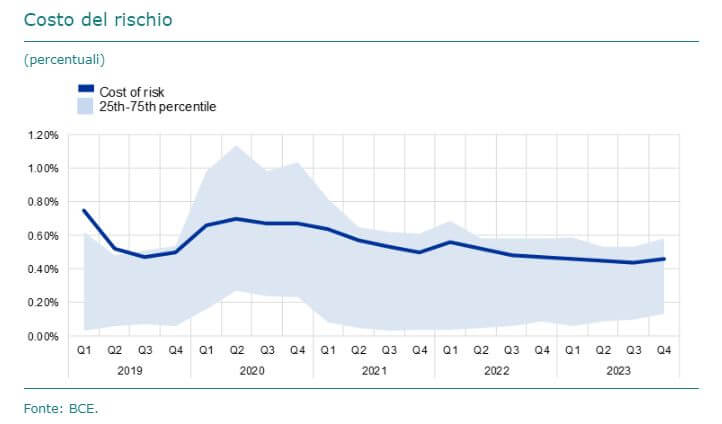

Il costo del rischio è rimasto stabile, attestandosi a un livello aggregato dello 0,46% nel quarto trimestre del 2023 (rispetto allo 0,44% del trimestre precedente). Tra gli enti significativi, l’intervallo interquartile è stato pari a 0,45 punti percentuali (in leggero aumento rispetto agli 0,43 punti percentuali osservati nel trimestre precedente).

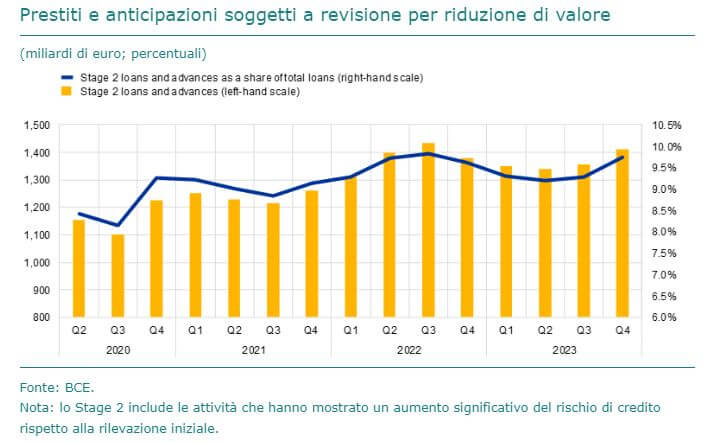

I prestiti di livello “Stage2”, ancora in bonis ma che rischiano di trasformarsi in sofferenze, proseguono la loro tendenza all’aumento. La quota aggregata dei prestiti Stage 2 sul totale dei prestiti è aumentata al 9,74% nel quarto trimestre 2023 (rispetto al 9,29% del trimestre precedente). Lo stock degli Stage 2 ammonta ora a 1.413 miliardi di euro (rispetto ai 1.356 miliardi di euro del trimestre precedente).