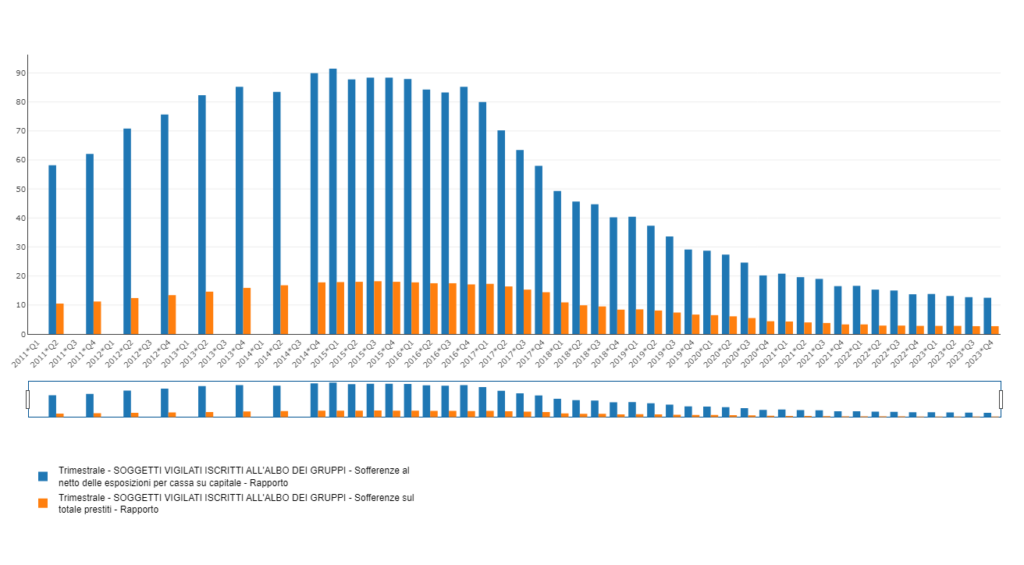

Quanto incidono i crediti deteriorati sullo stato di ‘salute’ delle banche italiane? Secondo gli indicatori di solidità finanziaria appena pubblicati da Bankitalia, nel periodo dal 2011 a fine 2023, il rapporto tra prestiti deteriorati al netto delle rettifiche e il totale dei mezzi propri è andato nel tempo prima peggiorando e poi via via migliorando fino a raggiungere il valore attuale, del 12,5%.

Se guardiamo gli anni dal 2011 al 2015, il rapporto tra NPL e mezzi propri nel 2011 si aggirava sul 58,2%. Poi è cresciuto sempre più negli anni successivi fino a raggiungere il picco del 91,5% a inizio 2015. Da allora ha iniziato ad assestarsi, per poi scendere in modo vertiginoso fino ai valori attuali.

Anche la qualità dei portafogli di prestiti delle banche appare ad oggi rassicurante. Nei dati statistici appena pubblicati possiamo osservare come l’NPE ratio, ovvero il rapporto tra prestiti deteriorati lordi e totale prestiti abbia subito nel tempo varie oscillazioni, per arrivare ora ad una percentuale del 2,7%. Nel 2011 questo rapporto si attestava al 10,5% poi è cresciuto fino al 18,2% del 2015, per poi via via ridursi fino ai livelli attuali.

Si attendono tempi difficili

Anche se i dati dell’ultimo trimestre del 2023 appaiono positivi, per il futuro tuttavia le aspettative non sono favorevoli. Le autorità economiche sono infatti concordi nel segnalare un incremento degli NPL previsto per i prossimi mesi.

La presidente della Bce ha preannunciato per il 2024 sfide importanti per le banche “in un contesto di aumento dei tassi sui depositi e dei crediti deteriorati” e ha chiarito che le autorità di vigilanza “continueranno a monitorare i rischi, in particolare terranno d’occhio le esposizioni ai settori vulnerabili, come l’immobiliare e interverranno sui rischi nella governance e nei sistemi di controllo interni delle banche”.

Dello stesso avviso è Claudia Buch, la presidente del Consiglio di vigilanza della stessa Bce, la quale ha ribadito che le insolvenze aziendali stanno aumentando in molti Paesi Ue con effetti sul settore bancario perciò occorre lavorare sulle carenze nella governance interna delle banche e nei controlli del rischio.

A livello nazionale, il presidente dell’Abi Antonio Patuelli, nei giorni scorsi ha fatto riferimento a rischi internazionali cresciuti, che evidenziano i sintomi di un deterioramento del credito e ha invocato la necessità di “Regole più flessibili per banche, imprese e famiglie per ristrutturare i crediti deteriorati” chiedendo all’Autorità Bancaria Europea (EBA) di ‘ammorbidire’ la normativa che limita le ristrutturazioni dei crediti.

Anche il governatore della Banca d’Italia Fabio Panetta si è unito al coro unanime, e ha lanciato un monito alle banche, richiedendo loro “prudenza nella classificazione dei prestiti e una scrupolosa applicazione dei principi contabili internazionali” per prevenire i rischi, riconoscendo le perdite attese ed effettuare le relative rettifiche di valore, anche quando queste ultime non si sono ancora materializzate. Secondo le stime di Bankitalia infatti la qualità dei prestiti potrebbe peggiorare nel prossimo biennio, restando in ogni caso inferiore ai picchi raggiunti dopo la crisi dei debiti sovrani.

Tra le misure messe in campo per mitigare i rischi, Bankitalia ha lanciato una consultazione pubblica allo scopo di fissare per tutte le banche e i gruppi bancari italiani una riserva di capitale a fronte del rischio sistemico: una riserva dell’1,0% delle esposizioni domestiche ponderate per il rischio di credito e di controparte creata allo scopo di rendere più resiliente il sistema bancario italiano.